Специалисты Группы компаний Б1 проанализировали, как изменился рынок стриминговых платформ в 2022 году, с какими вызовами столкнулись игроки и какие возможности развития рекламной модели есть сейчас в России и в мире.

КРАТКИЕ ВЫВОДЫ

-

В мире рост онлайн-стриминга замедляется. Последние несколько лет стриминг находился на экстенсивном этапе развития с высокими мультипликаторами в ожидании безграничного роста дохода от подписок. Рост количества подписчиков замедлился, инвестиции в контент у крупнейших сервисов сегодня достигают 10-15 млрд долларов США в год.

-

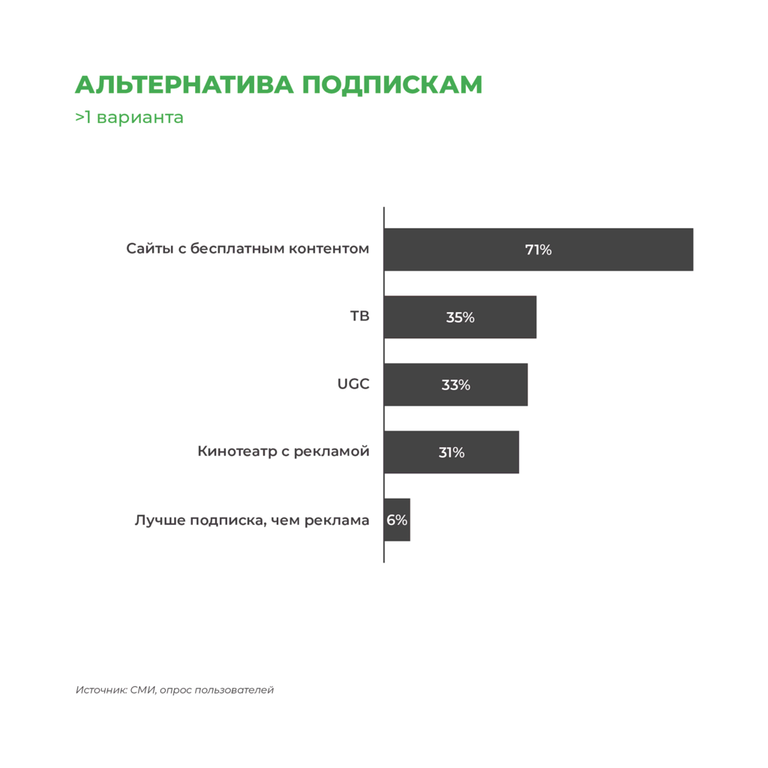

Количество подписок онлайн-кинотеатров РФ показало рост, но он может быть неустойчивым. Более 25% зрителей планируют сократить затраты («досмотрю и отменю»), доступ к лицензионному контенту ограничен, затраты на производство собственного контента растут, конкуренция с пиратскими сайтами, пользовательским контентом и играми. Новое регулирование усиливает давление на рынок: маркировка рекламы, смягчение борьбы с пиратством, ограничение рекомендательных алгоритмов.

-

Крупнейшие международные стриминговые сервисы тестируют новые точки роста: новый тип контента и сервисов, улучшение рекомендаций, партнерства. Все крупные сервисы развивают рекламную модель (AVOD) и инвестируют в технологии создания, размещения и мониторинга рекламы.

-

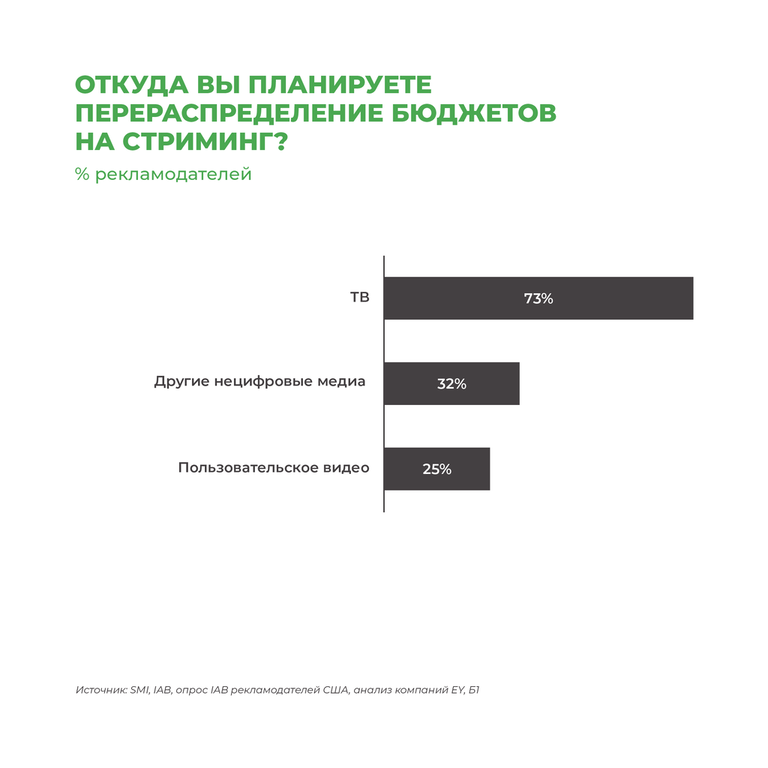

Рекламная модель (AVOD) может поддержать рост стриминговых сервисов в РФ. На рынке не хватает качественного рекламного видеоинвентаря, растет спрос на перформанс-рекламу. Стриминг совмещает качество профессионального контента с возможностями перформанс-рекламы цифровых медиа.

-

Чтобы капитализировать на росте спроса на рекламный видеоинвентарь, стримингу необходимо решить вопросы автоматизации, снять опасения рекламодателей о низкой прозрачности программатик-рекламы и минимизировать негативную реакцию аудитории.

ВОЗМОЖНЫЕ ТОЧКИ РОСТА

-

Партнерства и инвестиции в AdTech создают новые бизнес-модели развлекательного видеоконтента и повышают ценность видеостриминга для зрителей, рекламодателей и инвесторов. Даже крупнейшие игроки не могут самостоятельно решить вопросы операционной модели и создают партнерства с технологическими компаниями (Netflix Inc. / Microsoft), рейтинговыми агентствами (Amazon / Netflix Inc. / Nielsen), поставщиками данных по аудитории (Paramount / Walmart, Inc.) и другими цифровыми медиа (YouTube TV / Apple / Amazon).

-

Стандартизация форматов и метрик, привычных для крупных рекламодателей. Фрагментация стриминговых платформ, форматов видео и рекламы усложняет проведение масштабных рекламных кампаний, сопоставимых с ТВ. Множество агентств для измерения и монетизации стримингового видеоинвентаря используют проприетарные методики и метрики, что еще больше увеличивает фрагментацию.

-

Обеспечение прозрачности. Избыточная частота и нежелательные показы – основные проблемы видеорекламы. Сложные и непрозрачные цепочки доставки программатик-рекламы на стриминговые платформы требуют новых технологических решений для эффективного мониторинга.

-

Новые форматы рекламы. Пока большинство AVOD рекламы создаются в стиле ТВ-врезок. Стриминг позволяет реализовать новые эффективные виды нативной рекламы с большим уровнем вовлечения и конверсии. Например, через приложения AR можно заказать костюм актера или тур на остров, где разворачивается сюжет.

-

Новый контент и сервисы. Кроме инвестиций в оригинальный контент, крупные игроки экспериментируют с форматами и сервисами: live-шоу, трансляция игр и спорта (права на крупнейшие соревнования уже принадлежат Amazon и Apple), FAST (аналог линейного ТВ), уроки фитнеса (Netflix Inc. + Nike, Inc.), трансляция пользовательского контента. При этом в РФ множество создателей полупрофессионального контента ищут альтернативу ушедшим платформам.

ПОТЕНЦИАЛ РОСТА

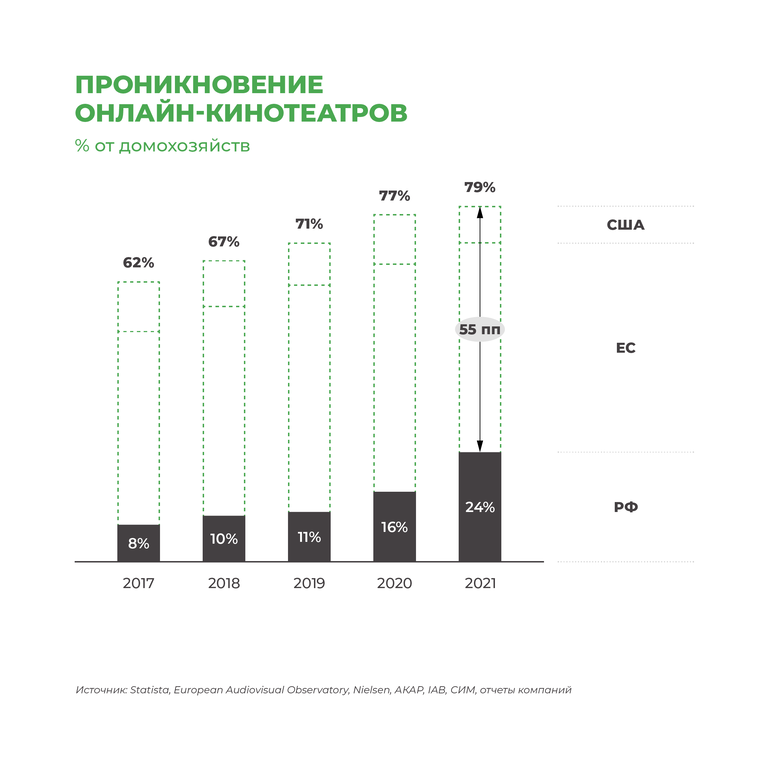

В РФ уровень проникновения онлайн-кинотеатров существенно ниже мирового. Ключевыми факторами роста будут новые форматы контента и реализация рекламной модели (AVOD).

СЦЕНАРИИ РАЗВИТИЯ СТРИМИНГОВЫХ СЕРВИСОВ

- Зрители экономят на подписках

- Рост затрат на производство контента

- Ограничение доступа к голливудскому контенту, отток зрителей в VPN и пиратские сайты

- Рост конкуренции за внимание с UGC и играми

- Повышение ценности подписок через экосистемы и партнерства

- Рост эффективности монетизации контента за счет роста качества аудиторных данных

- Новый контент: live-шоу, спорт и ставки, обучение, фитнес, имитация линейного ТВ, UGC, игры

- Снижение стоимости подписок за счет AVOD

- Развитие технологий создания размещения и мониторинга рекламы

- Стандартизация метрик и форматов

- Партнерства

В ПОСЛЕДНЕЕ ВРЕМЯ СТРИМИНГ НАХОДИЛСЯ НА ЭКСТЕНСИВНОМ ЭТАПЕ РАЗВИТИЯ

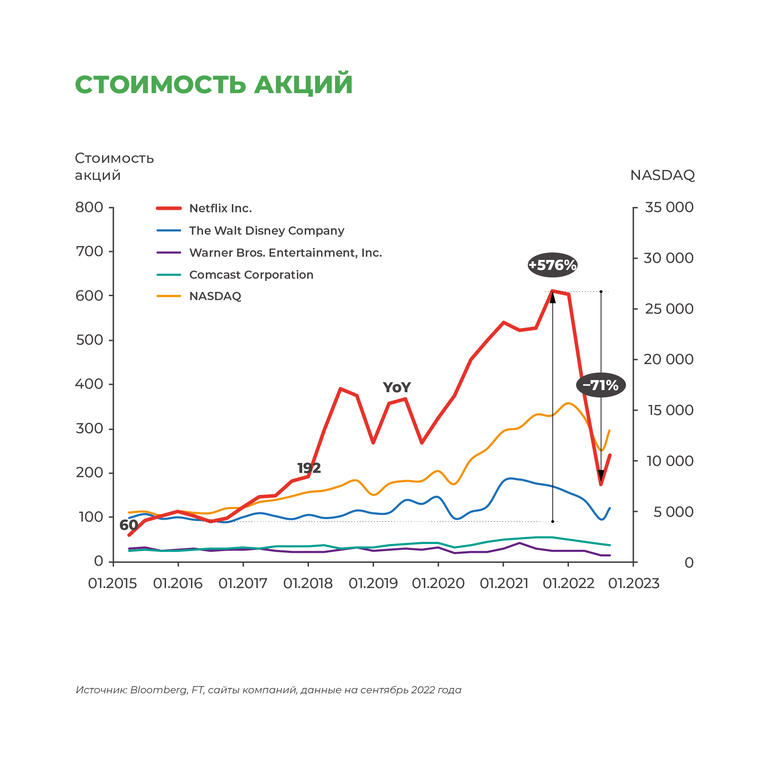

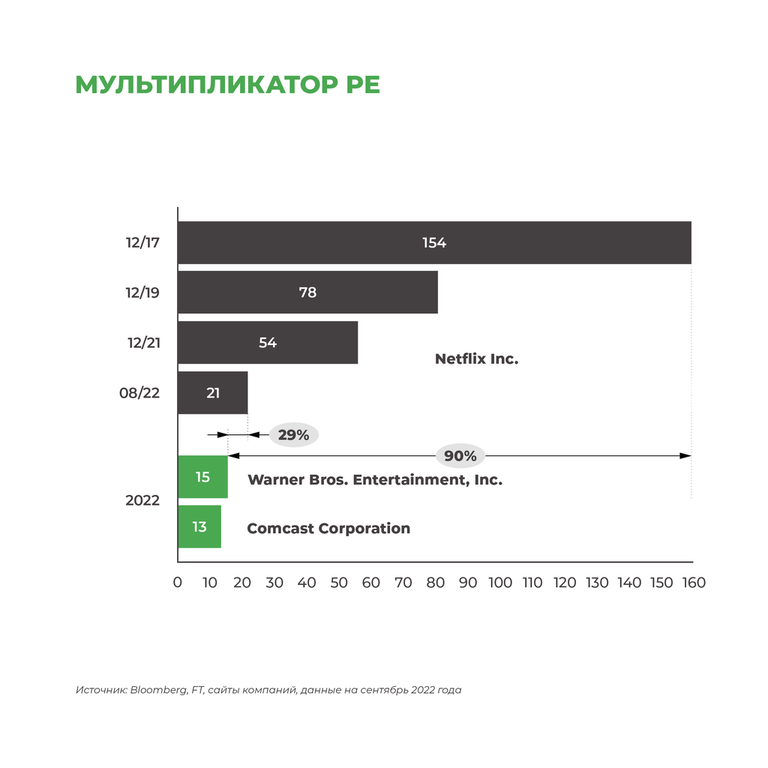

Высокие мультипликаторы были основаны на ожидании безграничного роста подписок. Замедление роста привело к диспропорциональному падению стоимости компаний.

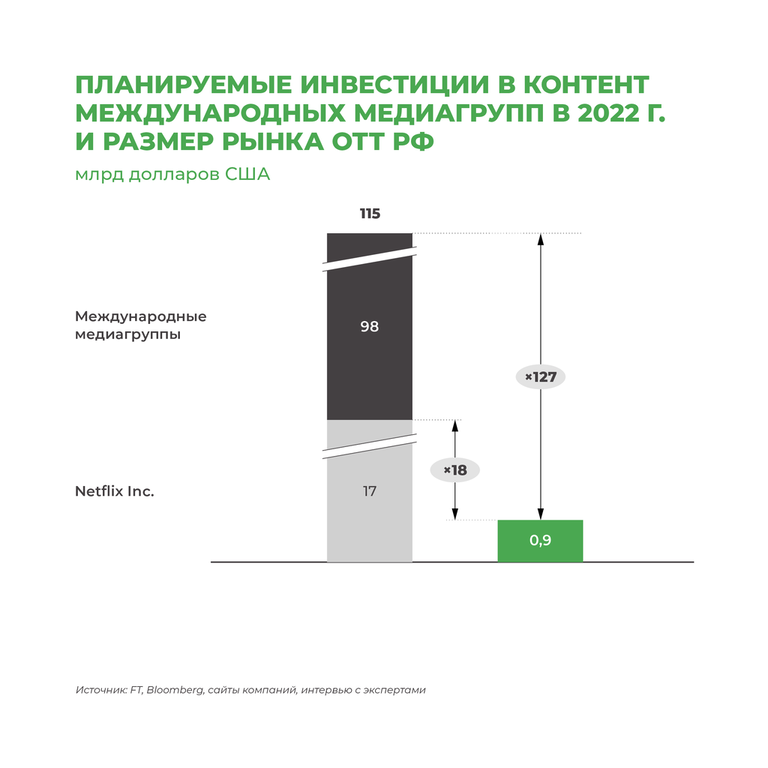

ИНВЕСТИЦИИ В КОНТЕНТ РАСТУТ

Гонка производства оригинального контента взвинтила его стоимость. Крупнейшие международные сервисы инвестируют в десятки раз больше средств, чем доходы всего российского рынка онлайн-стриминга.

- Суммарная оценка инвестиций в контент крупнейших медиагрупп превышает 100 млрд долларов США. Такую нагрузку могут выдержать только крупнейшие сервисы (Netflix Inc.) и сервисы в составе экосистем с возможностью кросс-субсидирования. Рекордные убытки стриминга в компании The Walt Disney Company в 1.5 млрд долларов США за Q4 2022 связаны с инвестициями в контент.

- Запуск новых форматов для привлечения зрителей линейного ТВ (FAST): потоковое видео с кастомизированным контентом, включая трансляции новостей, спорта, программы фитнеса (Netflix Inc. + Nike, Inc.). Amazon, Apple, Twitter получили эксклюзивные права на трансляцию спорта, включая NFL, NBA, UFA, FIFA.

- Эксперименты с пользовательским видео: Amazon Prime запустил Ring Nation из коротких видео с входных камер Amazon Ring для капитализации на взрывной популярности коротких видео при низкой стоимости контента.

- Диверсификация в игры – основного конкурента за внимание зрителей. Только Netflix Inc. инвестировал в шесть игровых студий и запускает облачный игровой сервис, несмотря на сворачивание аналогичных платформ другими компаниями.

- Замена голливудского контента не дала существенного эффекта, турецкие и азиатские сериалы привлекают только нишевую аудиторию.

- Сервисы РФ наращивают производство собственного контента, анонсируют выпуск от 15 до 45 новых оригинальных сериалов в год на онлайн-кинотеатр, покупки прав на пользовательский контент.

- Несмотря на рост отечественного контента, больше половины опрошенных подписчиков российского стриминга продолжают смотреть голливудский контент на пиратских ресурсах или через VPN. Объем инвестиций одного только Netflix Inc. почти в 20 раз больше всего объема рынка видеостриминга в РФ.

ПЛОХОЕ ЗНАНИЕ АУДИТОРИИ ЗАТРУДНЯЕТ МОНЕТИЗАЦИЮ РАСТУЩИХ БИБЛИОТЕК КОНТЕНТА

«В библиотеках тысячи фильмов, хотя в рекомендациях всегда одно и то же». Фрагментированность контента снижает качество рекомендательных алгоритмов.

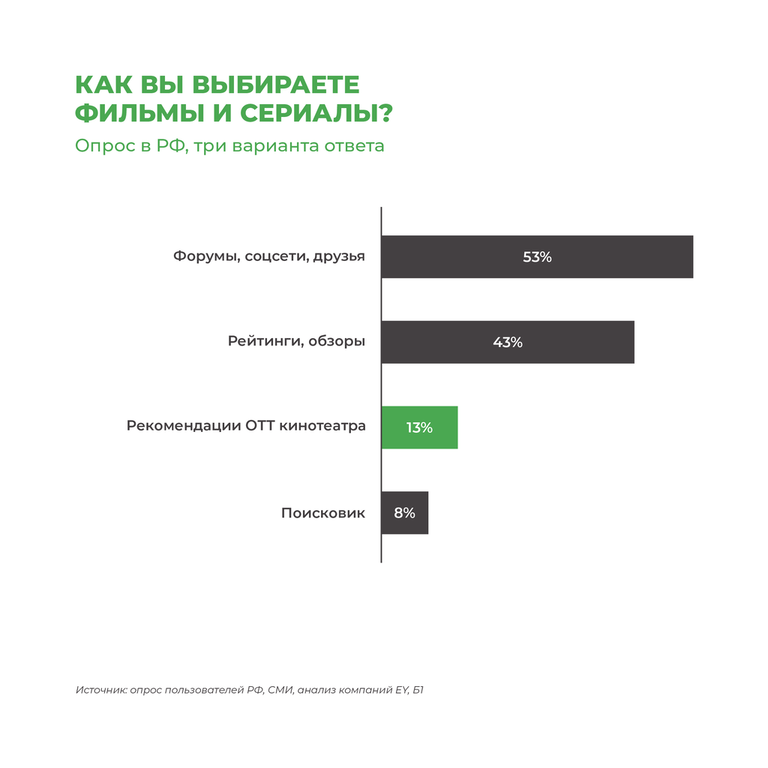

Основными преимуществами онлайн-видеосервисов принято считать персонализацию в результате хорошего знания аудитории. Комментарии пользователей: «в рекомендациях всегда одно и то же». Причина: низкое качество и фрагментация данных.

- 60% считают навигацию неудобной, 56% хотят иметь возможность переноса своего профиля предпочтений между сервисами.

- 44% тратят 10 и более минут на поиск «что посмотреть». В процессе поиска, многие «застревают» на UGС, где лучше качество рекомендаций и готовые нерезки любимых сериалов. HBO запускает «человеческий поиск».

- 40% смотрят Netflix Inc. по логинам друзей и родственников. Для борьбы с этим с Q4 2022 Netflix Inc. ввел оплату за просмотр из другого домохозяйства.

- YouTube запустил маркетплейс профессионального стримингового контента, который в том числе консолидирует аудиторные данные для улучшения рекомендаций сервисов участников.

- 80% не пользуются рекомендациями онлайн-кинотеатров. Хотя по данным сервисов зрители часто пользуются рекомендациями, не осознавая этого.

- ID Sharing: после ухода Netflix Inc. появилось множество предложений на семейную подписку на маркетплейсах.

БОЛЕЕ 25% ПОЛЬЗОВАТЕЛЕЙ ПЛАНИРУЮТ СОКРАТИТЬ ЗАТРАТЫ НА ПОДПИСКИ

35% аудитории платят за две и более подписки, 32% «досмотрю сериал и отменю», 25% планируют отменить все подписки. Из-за низкого качества рекомендаций подписку ограничивают временем досмотра сериала.

Усталость от количества подписок – это глобальный феномен. Многие не отслеживают расходы на подписку и тратят больше, чем думают. 30-35 % платят за две и более подписки.

Подписка на медиастриминг тоже не всегда работает. 42% смотрят «где интересно», а не «где подписка». 25% планируют отменить подписку.

В РФ пользователи, отказавшись от подписки, не спешат в другой онлайн-кинотеатр, а ищут «бесплатные» альтернативы. Большинство уходит на пиратские ресурсы.

РЕКЛАМНАЯ МОДЕЛЬ AVOD: БАЛАНС РОСТА АУДИТОРИИ И ДОХОДОВ

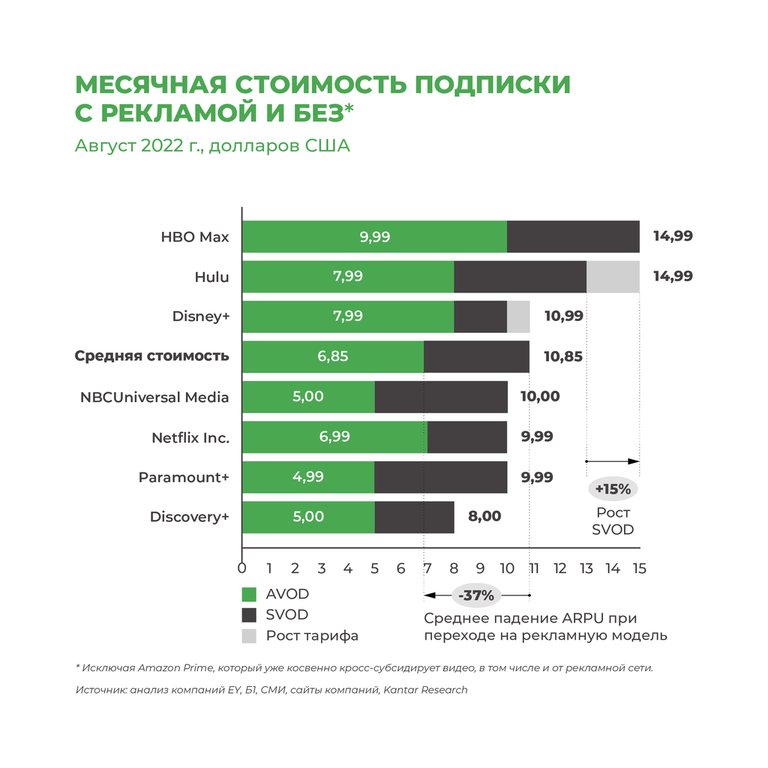

Сервисы вводят «рекламные» тарифы, чтобы привлечь аудиторию и рекламодателей, и повышают тарифы для тех, кто хочет продолжить смотреть без рекламы.

Среднее снижение стоимости подписки с рекламой 40%. Одновременно сервисы поднимают стоимость SVOD на 10-15%

ДЛЯ КРУПНЫХ РЕКЛАМОДАТЕЛЕЙ СТРИМИНГ ИМЕЕТ ПРЕИМУЩЕСТВА ПЕРЕД ДРУГИМИ ЦИФРОВЫМИ МЕДИА

Стриминговые платформы позволяют лучше контролировать, где и в каком контексте демонстрируется реклама, совмещая качество профессионального контента с эффективностью и гибкостью цифровых медиа.

«РЕКЛАМА – ЭТО ЛЕГКО, ПОКА НЕ НАЧИНАЕШЬ ЕЮ ЗАНИМАТЬСЯ» (REED HASTINGS, CEO NETFLIX Inc.)

В стриминге зрителей реклама раздражает больше, чем на ТВ, а рекламодателей беспокоит фрагментированность, отсутствие привычных и подтвержденных метрик и сложность мониторинга показов.

ЭВОЛЮЦИЯ РЫНКА УСЛОЖНИЛА ЦЕПОЧКУ ДОСТАВКИ РЕКЛАМЫ. ДЛЯ AVOD ХАРАКТЕРНА ФРАГМЕНТИРОВАННОСТЬ ПЛАТФОРМ И ФОРМАТОВ

100+ млрд долларов США – прогноз убытков в мире на 2023 год от низкой прозрачности цепочки прохождения и показов цифровой рекламы.

ТЕХНОЛОГИИ НАЧИНАЮТ ТАРГЕТИРОВАТЬ ВОПРОСЫ AVOD

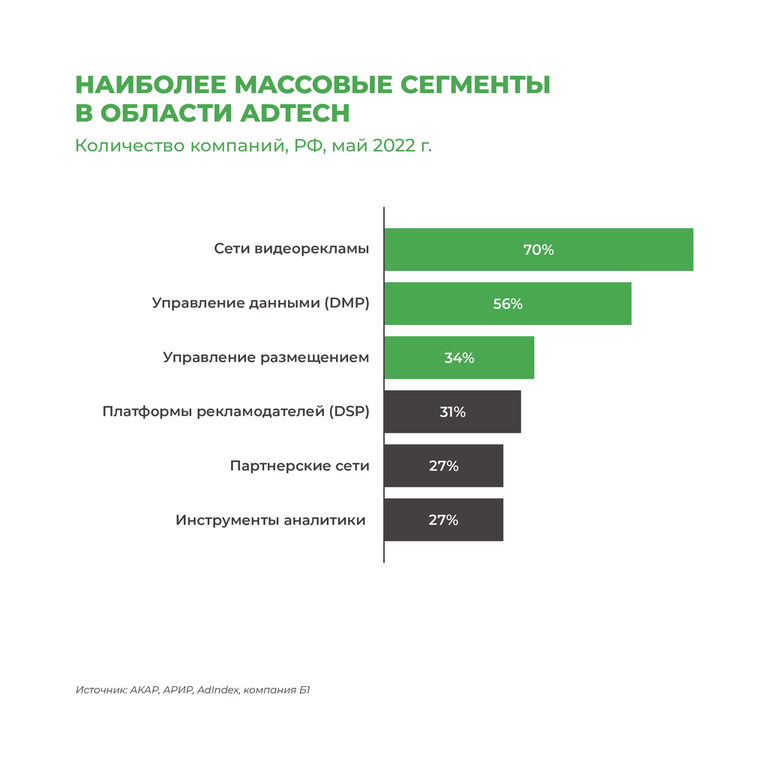

Более 90% цифровой рекламы – программатик. Растет количество AdTech-решений, учитывающих особенности перформанс-видеорекламы, в том числе на стриминговых платформах.

Приоритет технологий для AVOD

- Создание нативной видеорекламы под контент и зрителя, без ухудшения пользовательского опыта. Например, заказать костюм актера или тур на остров, где разворачивается сюжет.

- Мониторинг и подтверждение показов, подтверждение метрик, привычных рекламодателям.

- Унификация форматов. Эксперименты с форматами усложняют автоматизацию, включая несоответствие времени прерывания, формату кодека и устройства.

- Идентификация и знание аудитории в условиях ограничения использования cookies и app tracking, DNP.

Текущий AdTech-ландшафт

- Десятки локальных компаний в области AdTech от небольших игроков до операторов связи и крупных ИТ.

- Рост спроса на перформанс, AVOD и ограничение доступа к технологиям ускорят инвестиции в решения для автоматизированного размещения и мониторинга потоковой видеорекламы.

ПАРТНЕРСТВА КРИТИЧНЫ В УСЛОВИЯХ БЫСТРО МЕНЯЮЩЕГОСЯ РЫНКА

Крупные игроки создают партнерства для автоматизации рекламы, повышения доверия рекламодателей, роста охвата, снижения фрагментации каналов и данных.

Партнерства:

Автоматизация размещения рекламы

- Netflix Inc. / Microsoft автоматизация видеорекламы для AVOD.

- The Walt Disney Company / Trade Desk для улучшения аудиторной аналитики, смещения фокуса рекламных кампаний с контента на аудиторию.

C рейтинговыми агентствами

Обеспечение прозрачных и привычных рекламодателям метрик

- Amazon / Nielsen измерение рекламы во время трансляции футбольных матчей. Подтвержденные ТВ-метрики в комбинации с аналитикой онлайн-платформы.

- Netflix Inc. / Nielsen после запуска AVOD Netflix, Inc. начнет использовать Nielsen’s Digital Audience Measurement.

C рекламными сетями ретейлеров

Рост охвата и доступа к поведенческим данным, не зависящим от cookies / app tracking. К 2023 рекламные сети ретейлеров получат до 20% всех бюджетов на цифровую рекламу. Walmart предоставляет бесплатный доступ к контенту Paramount в обмен на рекламу и доступ к данным, продает товары от Netflix Inc.

С платформами пользовательского контента

Продвижение профессионального контента в формате коротких нарезок, которые получают на порядок больше просмотров, чем оригинал. Snapchat будет размещать нарезки UFC, Disney, Paramount, NBC Universal, Sony.

С агрегаторами контента

Снижение фрагментации каналов и данных. YouTube’s Primetime Channels: собрали более чем 30 стриминговых сервисов. HBO вернулся на Amazon после ухода в 2021. Приоритет охвата над собственным интерфейсом.

Ограничения использования

Анализ ограничен отсутствием единых правил раскрытия данных и существенными изменениями рынка в части 1) состава рекламодателей, 2) распределения рекламных бюджетов, 3) объемов цифрового видеоинвентаря, 4) структуры видеоконтента. Для анализа использовались экспертные оценки, данные опроса пользователей, допущения на основе данных зарубежных рынков, доступная статистика. Мы не подтверждали достоверность этих данных, расчеты приведены иллюстративно и не могут использоваться для проведения оценки или подготовки финансовой отчетности.

Используемые термины и сокращения

-

[1] AdTech – Технологии, инструменты и платформы для размещения и мониторинга цифровой рекламы

-

[2] AR (Augmented reality) – Дополненная реальность

-

[3] AVOD (Advertising Video On Demand) – Рекламная модель в видео по запросу

-

[4] FAST (Free Ad-Supported Streaming Television) – Онлайн-видео, имитирующее линейное ТВ, но с кастомизированным профессиональным контентом, включая трансляции новостей и спорта.

-

[5] SVOD (Subscription Video On Demand) – Видео по запросу с монетизацией через подписки

-

[6] UGC (User Generated Content) – Пользовательский контент

-

[7] Стриминг/Онлайн-кинотеатры – Производство и персонализированная трансляция профессионального контента онлайн