Tax Messenger

Применение освобождения от ввозного НДС в отношении медицинских товаров после импорта

29.08.2023 г.

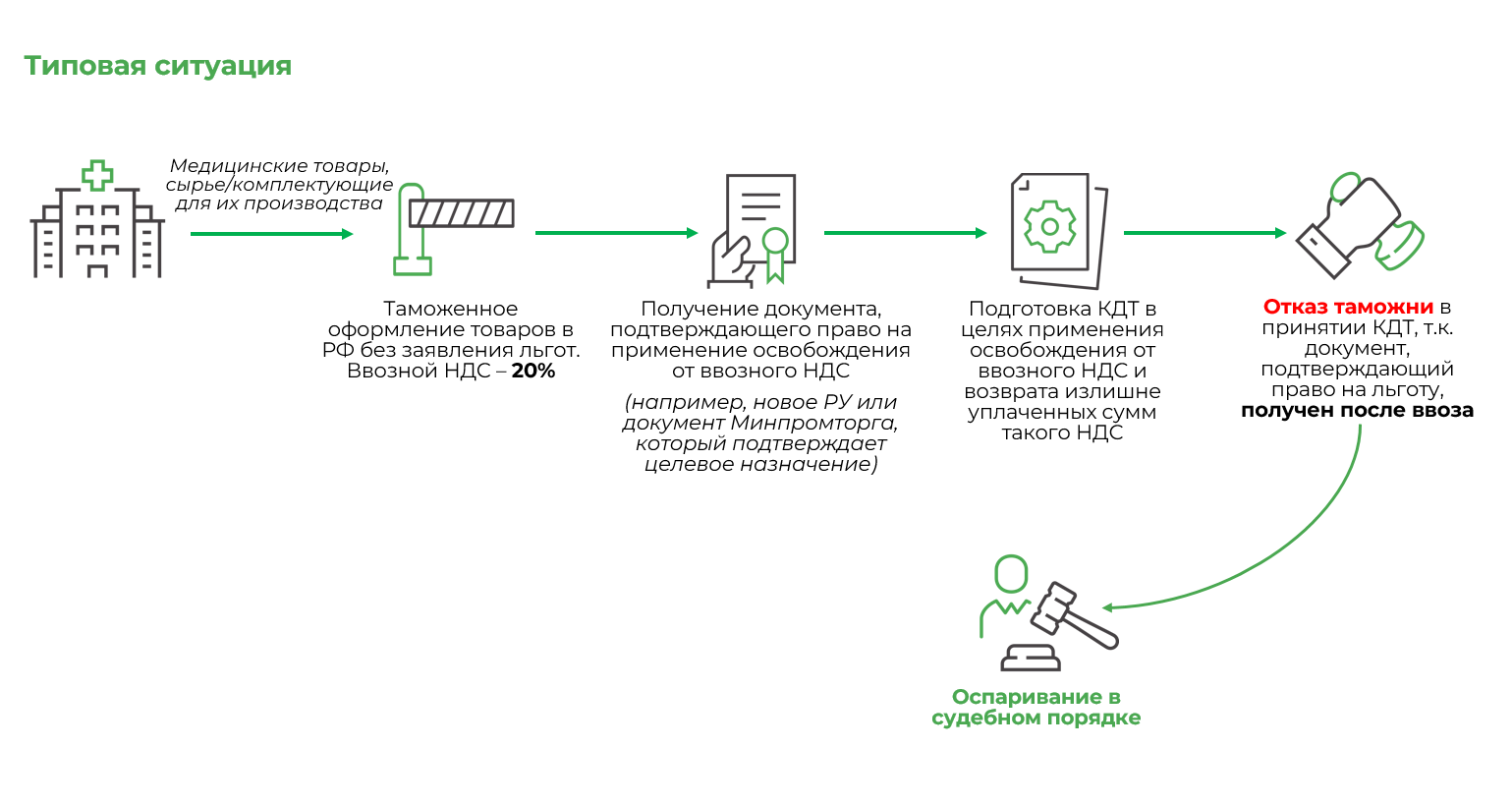

Нередко импортеры медицинских товаров не заявляют льготу в виде освобождения от ввозного НДС при таможенном декларировании, например, по причине отсутствия в их распоряжении документов, подтверждающих право на применение такой льготы (напр., корректного регистрационного удостоверения или документа, подтверждающего целевое назначение товаров). В таких случаях импортеры уплачивают НДС по стандартной ставке в размере 20%.

Напомним, от ввозного НДС, помимо прочего, освобождается ввоз (пп. 2 ст. 150 НК РФ):

-

медицинских товаров по перечню, установленному постановлением Правительства РФ от 30.09.2015 № 1042 (далее – ПП РФ № 1042);

-

сырья и комплектующих изделий, которые предназначены для производства медицинских товаров, включенных в ПП РФ № 1042. Применяется при условии представления в таможенные органы документа, подтверждающего целевое назначение таких сырья и комплектующих изделий и отсутствие их аналогов, которые производятся в РФ (абз. 4 пп. 2 ст. 150 НК РФ).

Получив соответствующий подтверждающий документ, однако уже после выпуска товаров, импортеры, как правило, обращаются в таможенные органы с корректировками ДТ в целях применения льготы и возврата излишне уплаченных сумм ввозного НДС.

Вместе с тем в таких ситуациях импортеры медицинских товаров нередко сталкиваются с отказом таможенных органов в удовлетворении обращений о внесении изменений в ДТ и, следовательно, в предоставлении освобождения от ввозного НДС.

Основной аргумент таможенного органа сводится к тому, что право на освобождение от ввозного НДС должно быть подтверждено именно при ввозе медицинских товаров.

Несмотря на продолжающуюся негативную для импортеров правоприменительную тенденцию таможенных органов по отказу в корректировке ДТ после выпуска товаров в целях восстановления льгот, судебная практика складывается в пользу участников ВЭД.

Суды поддерживают позицию импортеров и находят отказы таможенных органов незаконными по следующим основаниям:

- Первоначальное декларирование товаров без применения рассматриваемой льготы не означает отказа от ее использования.

- На момент подачи ДТ декларант должен иметь в наличии именно документы, подтверждающие сведения, заявленные в ДТ (п. 3 ст. 108 ТК ЕАЭС). То есть декларант должен подтвердить право на льготу на момент ввоза товара только в ситуации, если она заявлена в ДТ.

- Импортер может претендовать на льготу после выпуска товаров, поскольку законодательство о налогах и сборах не содержит обратных предписаний, в т.ч. не ограничивает возможность получения документа, подтверждающего льготу, после выпуска товаров.

- Импортер, получивший документы, необходимые для подтверждения права на льготу, после выпуска товаров, вправе инициировать внесение изменений в ДТ(пп. «д» п. 11 Решения Коллегии ЕЭК от 10.12.2013 № 289), а таможенный орган обязан разрешить вопрос о предоставлении льготы.

- Таможенное законодательство не обуславливает возможность применения льготы по НДС после выпуска товара наличием объективных причин, оправдывающих более позднее получение документов, подтверждающих право на льготу.

- На основании документов, полученных после ввоза товара, факт обладания льготой подтверждается на момент ввоза товара.

Ниже представлены примеры положительных судебных дел по данному вопросу:

- Получение документа, подтверждающего целевое назначение товаров, после выпуска товаров: А41-10540/2020, А40-15520/2020, А41-11944/2020, А40-191299/2022, А40-298517/2022, А41-67641/2022, А56-95776/2022.

- Получение корректного регистрационного удостоверения после выпуска товаров: А40-134673/2022, А41-18898/2022, А56-28470/2021, А56-59959/2022.

Таким образом, несмотря на уже, казалось бы, сложившуюся судебную практику, в т.ч. на уровне Верховного суда РФ, мы до сих пор наблюдаем консервативный подход таможенных органов в части отказа в применении льготы в виде освобождения от ввозного НДС, в случае ее заявления постфактум (т.е. после импорта товаров). К сожалению, такой консервативный подход наблюдается сегодня и во многих иных вопросах в сфере таможенного регулирования (например, в вопросах определения и документального подтверждения таможенной стоимости, классификации, применения иных льгот по уплате таможенных платежей, пр.).

Однако даже в ситуации, когда есть понимание, что шансы отстоять тот или иной вопрос на досудебной стадии являются маловероятными, мы убеждены, что для целей последующего судебного обжалования важно уделить внимание формированию грамотной и детально проработанной правовой позиции именно на этапе подготовки обращений о внесении изменений в ДТ или в рамках таможенных проверок. Именно такой подход может значительно увеличить шансы на успешное последующее обжалование в судебном порядке.

Как Б1 может помочь?

- Анализ возможности применения льгот по уплате таможенных платежей в отношении медицинских товаров, в т.ч. в части возможности применения постановления Правительства РФ от 30.09.2015 № 1042 и постановления Правительства РФ от 15.09.2008 № 688.

- Практическая поддержка при внесении изменений в ДТ в целях применения льгот по уплате таможенных платежей после выпуска товаров.

- Полное или частичное сопровождение в рамках таможенных проверок.

- Представление интересов участников ВЭД на досудебной и судебной стадиях обжалования.

АВТОР

Александра Горохова

Старший менеджер Б1

Группа таможенного регулирования и международной торговли, департамент налогов, права и сопровождения бизнеса

Связаться

НОВОСТИ

Посмотреть все

Обзор судебной практики по вопросу освобождения от уплаты таможенных платежей в отношении временно ввезенных запасных частей, установленных на воздушное судно, осуществляющее международные перевозки

7 июля 2023 года Арбитражным судом Московского округа принято решение по делу, в рамках которого рассматривался спор об отказе таможни в предоставлении льготы по уплате таможенных платежей в связи с тем, что временно ввезенные запасные части, установленные в РФ на воздушное судно, покинули территорию ЕАЭС в составе такого воздушного судна.

28.07.2023

Судебная практика по таможенным спорам: переклассификация товаров и взыскание доначисленных платежей за их счет

Арбитражным судом удовлетворено требование таможенного органа об обращении взыскания таможенных платежей на товары, собственником которых является конечный российский покупатель.

24.11.2022

Развитие судебной практики: включение роялти за использование ноу-хау в производстве и «агентского» НДС в таможенную стоимость ввозимых товаров

Суд рассмотрел вопрос о включении в таможенную стоимость ввозимых комплектующих сумм роялти за право использования технологий в связи с производством готовой продукции в РФ, а также сумм НДС с роялти, уплаченных импортером.

20.10.2022

Развитие судебной практики по таможенным спорам: «агентский» НДС с роялти

Арбитражным судом города Москвы удовлетворены требования импортера по делу о признании незаконным решения таможенного органа о включении сумм НДС с роялти в таможенную стоимость ввозимых товаров.

21.12.2022

Развитие судебной практики по таможенным спорам: роялти и «агентский» НДС в таможенной стоимости

Арбитражным судом принято решение по делу о включении в таможенную стоимость ввозимых товаров сумм роялти за право использования товарных знаков и сумм НДС с роялти, уплаченных импортером в качестве налогового агента.

09.08.2022

Включать или не включать, вот в чем вопрос: роялти за производственное ноу-хау в таможенной стоимости ввозимых товаров

Арбитражным судом города Москвы удовлетворены требования импортера по делу о признании незаконным решения таможенного органа о включении сумм НДС с роялти в таможенную стоимость ввозимых товаров.

20.03.2023

Практика судебных решений 2023 по вопросу включения лицензионных платежей и дивидендов в таможенную стоимость ввозимых товаров. Новый круг рассмотрения дела ООО «Бершка СНГ»

В апреле 2023 года суд первой инстанции на новом круге рассмотрения спора по делу № А09−1751/2021 отказал импортеру в удовлетворении требований о признании недействительными решений таможни о включении лицензионных платежей и дивидендов в таможенную стоимость. Подробнее с основаниями отказа вы можете ознакомится в обзоре далее.

23.05.2023

Позиция Верховного Суда о различии правонарушений, связанных с недекларированием и недостоверным декларированием товаров

Судебная коллегия по экономическим спорам Верховного Суда РФ по результатам рассмотрения дела № А33−21 320/2021 признала, что заявление неверного классификационного кода части товаров при условии верного заявления их общего количества не является недекларированием товаров.

25.04.2023