Tax Messenger

Отсутствие влияния взаимосвязи на стоимость сделки доказано юристами Б1 в судебных спорах с ЦАТ

08.08.2024 г.

Благодаря нашей экспертизе, комплексному подходу при сопровождении проверок в отношении нашего Клиента, крупного импортера алкогольной продукции, с формированием доказательственной базы и четко выстроенной стратегии судебного обжалования с использованием всех допустимых процессуальных действий, два судебных дела в споре с ЦАТ завершились победой.

Верховный Суд РФ отказал в передаче кассационных жалоб ЦАТ для рассмотрения в судебном заседании Судебной коллегии по экономическим спорам Верховного Суда РФ (Определение от 02.10.2023 по делу № А40-185094/2022, Определение от 23.01.2024 по делу № А40-204576/2022).

Предлагаем подробнее ознакомиться с обстоятельствами судебных дел, стратегией обжалования и выводами судов ниже.

1. Обстоятельства дел

- Декларантом были ввезены на таможенную территорию ЕАЭС и задекларированы товары — вермуты в ассортименте, Италия, классифицируемые в товарной подсубпозиции 2205 10 100 0 в соответствии с TH ВЭД ЕАЭС.

- Иностранный продавец товаров и декларант являются взаимосвязанными лицами. Взаимосвязь заявлена при таможенном декларировании товаров.

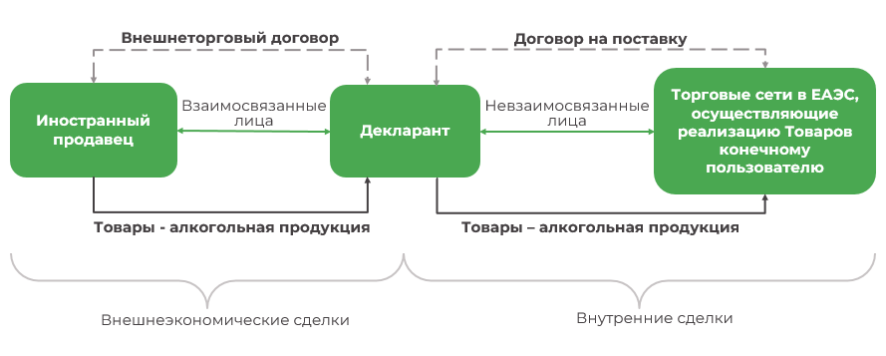

Схема поставок и реализации товаров

- С учетом имеющейся взаимосвязи и отсутствия возможности представить проверочную величину на этапе декларирования таможенная стоимость товаров заявлена декларантом по резервному методу (Метод 6) на основе метода по стоимости сделки с ввозимыми товарами (Метод 1) в соответствии со статьей 45 ТК ЕАЭС.

- По результатам таможенного контроля, проводимого в форме таможенной проверки до выпуска товаров (статья 325 ТК ЕАЭС) и таможенной проверки после выпуска товаров (статья 326 ТК ЕАЭС), таможенная стоимость товаров скорректирована ЦАТ в соответствии со статьей 45 ТК ЕАЭС на основе метода по стоимости сделки с однородными товарами (статья 42 ТК ЕАЭС).

- В судебном порядке с учетом выработанной стратегии обжалования и минимизации судебных расходов Клиента были обжалованы:

- 3 негативных решения в отношении 252 ДТ по результатам проверки таможенных, иных документов и (или) сведений, начатой после выпуска товаров — дело № А40-185094/2022;

- 1 негативное решение в отношении 1 ДТ из 59 ДТ, скорректированных по результатам проверки таможенных, иных документов и (или) сведений, начатой до выпуска товаров (с возможностью последующего внесения изменений в ДТ по результатам положительного обжалования) — дело № А40-204576/2022.

2. Доказательства, представленные Компанией в рамках таможенного контроля, и их оценка ЦАТ

| Основание проверки | Позиция Компании | Позиция ЦАТ |

|---|---|---|

| Влияние взаимосвязи на цену сделки (представление документов, отражающих сопутствующие продаже обстоятельства) |

Декларант представил в рамках таможенного контроля:

| Декларантом не представлены документы, отражающие сопутствующие продаже обстоятельства (пп. 1 п. 5 ст. 39 ТК ЕАЭС):

|

| Влияние взаимосвязи на цену сделки (представление проверочных величин) | В рамках таможенного контроля экспертами Б1 был произведен расчет проверочной величины, определенной на первом коммерческом уровне по методу вычитания в соответствии со ст. 43 ТК ЕАЭС, основанный на имеющихся у декларанта документах и сведениях (исходя из сведений о собственных продажах на внутреннем рынке РФ) вместе с подробными пояснениями относительно произведенного расчета.

Проверочная величина не была представлена в рамках проверки, начатой после выпуска товаров.

|

Представленная декларантом проверочная величина не может рассматриваться в качестве документального подтверждения отсутствия влияния взаимосвязи на стоимость сделки с товарами ввиду выявленных таможенным органом расхождений:

|

| Допустимость использования источников ценовой информации для корректировки |

(1) В части довода об отличии заявленной таможенной стоимости товаров от имеющейся в таможенном органе ценовой информации декларантом:

(2) В части довода о более низких ценах товаров по сравнению с ценой на однородные, по мнению таможенного органа, товары декларантом:

(3) В части довода таможенного органа о том, что цена реализации на внутреннем рынке РФ однородных, по мнению таможенного органа, товаров, ввозимых иными участниками ВЭД по более высокой цене, ниже цены реализации на внутреннем рынке товаров, ввезенных декларантом.

|

|

3. Доказательства, представленные Компанией в суде первой инстанции

В целях формирования доказательственной базы, подтверждающей правомерность заявленной при таможенном декларировании таможенной стоимости товаров, Юристами Б1 в рамках рассмотрения судебных дел в суде первой инстанции были подготовлены следующие письменные доказательства, приобщенные судом к материалам судебных дел:

- Письменные дополнения по прослеживанию документальной подтвержденности заявленных декларантом сведений о цене товаров и дополнительных начислениях к цене товаров;

- Письменные дополнения по анализу источников ценовой информации таможенного органа, истребованных Судом у таможенного органа в соответствии с ходатайством декларанта, подтверждающие некорректность использования таможенным органом ДТ иных участников ВЭД по причине (1) несопоставимости условий сделки, в соответствии с которыми сравниваемые товары были ввезены на таможенную территорию ЕАЭС, а также (2) неоднородности сравниваемых товаров;

- Заключение независимого эксперта, в соответствии с которым было доказано, что (i) товары не являются коммерчески взаимозаменяемыми и сопоставимыми с алкогольной продукцией других брендов, (ii) инвойсная стоимость товаров сформирована с учетом мировых тенденций ценообразования и полностью отражает мировые изменения цен;

- Проекты решений судов.

4. Позиция судов

Основное субстантивное отличие в указанных судебных делах связано с представлением Клиентом при проверке до выпуска товаров помимо документов, отражающих сопутствующие продаже обстоятельства, расчета проверочных величин для доказывания отсутствия влияния взаимосвязи.

В этом отношении с учетом идентичности доказательственной базы, представленной в рамках таможенного контроля, и позиций ЦАТ по остальным доводам в рамках судебных дел, мы акцентируем основное внимание на позицию судов по делу № А40-204576/2022, в котором впервые была дана оценка судами самостоятельно рассчитанной проверочной величине по методу вычитания на основе собственных идентичных поставок, представленной для целей доказывания отсутствия взаимосвязи на стоимость сделки.

Позиция Суда первой инстанции

Суд установил, что требования декларанта обоснованы и подлежат удовлетворению на основании следующего:

Отсутствие влияния взаимосвязями на цену сделки было доказано декларантом всеми предусмотренными способами, а именно:

- Представлением документов и сведений, отражающих сопутствующие продаже обстоятельства:

Цена товаров сформирована в свободных экономических условиях продажи, исходя из сложившихся между сторонами сделки правоотношений, и соотносится с рыночным уровнем, что подтверждено (1) представленными декларантом письменными пояснениями и документами, не противоречащими друг другу и содержащими документально подтвержденную информацию о цене сделки, количественных характеристиках товаров, условиях поставки и оплаты товаров, а также (2) приобщенным к материалам дела заключением независимого эксперта, согласно которому подтверждено, что инвойсная стоимость товаров сформирована с учетом мировых тенденций ценообразования и полностью отражает мировые изменения цен.

- Отсутствие влияния взаимосвязи на стоимость сделки подтверждено декларантом на основании следующих доказательств:

- Письма декларанта о том, что указанная взаимосвязь является косвенной;

- Документов и пояснений декларанта, отражающих сопутствующие продаже обстоятельства, включая все документы и сведения, имеющиеся в распоряжении декларанта, касающиеся калькуляции себестоимости товаров, а также калькуляции производственных расходов, логистических услуг по транспортировке груза, складских услуг по обработке грузов заказчика;

- Письма Продавца товаров с калькуляцией себестоимости товаров из системы SAP и пояснений о том, что в инвойсную стоимость товаров также включены иные компоненты: упаковка товаров, нанесение акцизных марок и дополнительных информационных наклеек согласно условиям поставки FCA-Рига;

- Информационного письма декларанта о калькуляции всех понесенных затрат по транспортировке груза, стоимости производства русскоязычных дополнительных информационных наклеек на транзитном складе;

- Факта того, что таможенным органом при сравнении за основу взята конечная стоимость реализации товаров, которая уже включает контрактную стоимость товаров и иные компоненты, в то время как контрактная цена товаров не включает такие расходы, как таможенные платежи на единицу продукции, уплаченные при совершении таможенных операций (сборы за совершение таможенных операций, таможенные пошлины, акциз); расходы на приобретение акцизных марок с учетом гос. пошлины; стоимость услуг таможенного представителя и СВХ на единицу товара; расходы на перевозку продукции после таможенной границы ЕАЭС.

- Представлен расчет проверочной величины, правомерность которого подтверждена Судом:

- Касаемо методологии расчета:

- Под проверочными величинами, определенными методом вычитания, следует понимать не таможенную стоимость однородных или идентичных товаров, ранее принятую таможенным органом по методу сложения или вычитания, а самостоятельно определенную и рассчитанную компанией-импортером величину таможенной стоимости ввозимых товаров в соответствии со статьями 43, 44 ТК ЕАЭС;

- Иное понимание сущности проверочной величины, определенной по методу вычитания, обязывало бы декларанта либо применять при ввозе товаров иные методы определения таможенной стоимости для целей последующего использования принятой таможенной стоимости в качестве проверочной величины, либо использовать в качестве проверочной величины ДТ иных импортеров с определенной по методу вычитания или сложения таможенной стоимостью;

- Информация о таможенной стоимости товаров и методе ее определения, указанных в ДТ, оформленных иными участниками внешнеэкономической деятельности, не публикуется в открытом доступе и не является общедоступной;

Использование в качестве проверочной величины стоимости сделки с идентичными или однородными товарами при продажах таких товаров покупателям, не являющимся взаимосвязанными с продавцом лицами, для вывоза на таможенную территорию ЕАЭС является всего лишь одним из трех вариантов предоставления проверочной величины, наряду с таможенной стоимостью идентичных или однородных товаров, определенной по методу вычитания или сложения;

- Касаемо расчета проверочной величины:

- Допускается использование для целей расчета проверочной величины цены реализации на таможенной территории ЕЭАС идентичных товаров, ввозимых декларантом в рамках сделки с взаимосвязанным лицом;

- Расходы, вычитаемые декларантом из цены реализации единицы товара, по которой наибольшее совокупное количество идентичных товаров было реализовано декларантом невзаимосвязанным лицам, соответствуют типам расходов, указанным в форме ДТС-2 для метода вычитания в соответствии с положениями Решения Коллегии ЕЭК от 16.10.2018 № 160, и подтверждены документально;

- Ни положениями ТК ЕАЭС, ни положениями Решения № 283 и Решения № 214 нормативно не закреплено, что расчет проверочной величины по методу вычитания должен производиться с учетом установленных форм ДТС-2;

- Использование декларантом сведений о его собственных расходах, вычитаемых при расчете проверочной величины, не противоречит требованиям законодательства, поскольку такие прямые расходы соответствуют обычным расходами, которые несут импортеры данной категории товаров;

- Декларант документально подтвердил величину прибыли, вычтенную из цены реализации (определена, исходя из рыночного интервала рентабельности продаж соответствующего периода), а также суммы прямых и косвенных расходов.

- Касаемо методологии расчета:

В части неправомерности выбора таможенным органом источников ценовой информации:

- Таможенный орган не доказал, что товары, указанные в источнике ценовой информации таможенного органа, являются идентичными/однородными, а также реализованы на одном коммерческом уровне.

- Цена товаров, указанная в источниках ценовой информации, не может быть сравнима с ценой спорных товаров, поскольку она была сформирована при иных условиях и обстоятельствах.

- Спорные товары и товары, являющиеся источниками ценовой информации таможенного органа, не сопоставимы по основным характеристикам (органолептические свойства, технология производства, сорт винограда, рекламная активность), что не позволяет рассматривать источники ценовой информации в качестве аналогов для сравнения инвойсных цен и таможенной стоимости товаров, что также подтверждается выводами эксперта в приобщенном к материалам дела заключении независимого эксперта.

- Недопустимым является использование таможенным органом результатов сравнения цен реализации на внутреннем рынке ввозимых товаров с однородными, поскольку цены реализации товаров, ввезенных иными участниками ВЭД, на внутреннем рынке с учетом условий их формирования не являются критерием для определения таможенной стоимости спорных товаров.

Позиция Судов апелляционной и кассационной инстанций

Суды дополнительно отметили следующее:

- В части корректности определения таможенной стоимости товаров: декларантом таможенная стоимость спорных товаров определена в максимально возможной степени, сравнимой со стоимостью сделки с этими товарами, сложившейся на международном рынке, поскольку стоимость спорных товаров, отраженная в инвойсах и использованная в качестве источника для определения таможенной стоимости спорных товаров, является стоимостью, определенной при внешнеторговой купле-продаже спорных товаров, то есть стоимостью, сформировавшейся на международном рынке с учетом условий договорных отношений, установленных между декларантом и Продавцом.

- В части представленного заключения независимого эксперта: доказательств обращения таможенного органа с ходатайством о назначении по делу судебной экспертизы с целью опровержения выводов эксперта вышеуказанной экспертизы в материалах дела не имеется. Оснований считать, что заключение оценено с нарушением положений статьи 71 АПК РФ, не усматривается.

Позиция Верховного Суда РФ

- Верховный Суд РФ отказал в передаче кассационных жалоб таможенного органа для рассмотрения в судебном заседании Судебной коллегии по экономическим спорам Верховного Суда РФ, поскольку доводы таких кассационных жалоб не позволяют сделать вывод о том, что при рассмотрении дел допущены нарушения норм материального права и (или) норм процессуального права, приведшие к судебной ошибке существенного и непреодолимого характера.

- В определении по делу № А40-185094/2022 Верховный суд РФ дополнительно отметил, что декларант представил в таможенный орган все необходимые документы, а именно:

- Контракт с дополнительными соглашениями и приложениями;

- Инвойсы;

- Заказы на товары из системы SAP;

- Документы по оплате проверяемых инвойсов (платежные поручения, ВБК, реестр инвойсов к платежным поручения);

- Экспортные декларации;

- Договоры на оказание логистических услуг;

- CMR;

- Счета-фактуры и платежные поручения по оплате транспортных расходов;

- Документы о страховании;

- Документы по реализации товаров;

- Информационные письма Продавца о трансфертном ценообразовании, об отсутствии публичной оферты, о калькуляции себестоимости из системы SAP,

- Информационные письма декларанта о калькуляции прибыльности, о калькуляции всех понесенных затрат (транспортных и др.), об отсутствии влияния взаимосвязи, о реализации товаров.

Таможенным органом по делу № А40-204576/2022 была подана кассационная жалоба на отказ в передаче кассационной жалобы таможенного органа на рассмотрение в судебном заседании.

В соответствии с письмом Председателя / заместителя Председателя Верховного Суда РФ в передаче кассационной жалобы таможенного органа на рассмотрение в судебном заседании Судебной коллегии Верховного Суда РФ отказано.

Тенденции и перспективы

- Позиция Верховного Суда РФ является определяющей для формирования положительной судебной практики по вопросам доказывания отсутствия влияния имеющейся между продавцом и покупателем взаимосвязи на цену сделки всеми законодательно предусмотренными способами, а именно путем представления (1) документов, отражающих сопутствующие продаже обстоятельства, (2) расчета проверочной величины (дело № А40-204576/2022).

- Необходимо отметить, что ранее отсутствовала положительная судебная практика, подтверждающая корректность и применимость расчета проверочной величины в части доказательства отсутствия влияния взаимосвязи на цену сделки.

Наши рекомендации

1. Использование проактивного подхода в рамках проведения таможенного контроля

Предоставление полного комплекта документов и сведений на этапе ответов на запросы/требования таможенных органов:

- Обоснованная правовая позиция;

- Полный комплект документов, отражающих сопутствующие продаже обстоятельства;

- Расчет проверочных величин;

- Письма-запросы продавцу и ответы от него;

- Сравнение ввозимых товаров с однородными, по мнению таможенных органов, товарами по качественным характеристикам.

2. Предоставление дополнительных доказательств в суде

Насыщение материалов дела в суде первой инстанции необходимыми доказательствами:

- Обоснование документальной подтвержденности заявленной таможенной стоимости

на примере нескольких ДТ; - Анализ ценовых источников информации, представленных таможенным органом;

- Заключение независимого эксперта (оценка соответствия цены товаров рыночным условиям, сравнение качественных характеристик товаров, позиционирование бренда на рынке, оценка цены реализации на внутреннем рынке);

- Подготовка проекта решения суда.

Как Б1 может помочь?

1. Комплексное или частичное сопровождение в рамках различных форм таможенного контроля (камеральные / выездные проверки, запросы документов и сведений, вызов на дачу объяснений и пр.):

- Выработка стратегии взаимодействия с таможенным органом в рамках проверки;

- Подготовка проектов ответов и правовых позиций на запросы таможни;

- Рекомендации по комплекту сопроводительных документов;

- Организация встреч с таможенными органами;

- Подготовка возражений по результатам таможенных проверок.

2. Обжалование решений, действий (бездействий) таможенных органов:

- Обжалование в вышестоящих таможенных органах:

- Подготовка и направление жалоб в таможенный орган.

- Представление интересов компаний в арбитражных судах:

- Разработка тактики и стратегии спора;

- Определение исковых требований;

- Подготовка всех необходимых процессуальных документов;

- Представление интересов в арбитражных судах и судах общей юрисдикции;

- Организация судебных и внесудебных экспертиз;

- Разработка подходов и методологий на будущие периоды с учетом результатов спора.

3. Оспаривание решений, действий (бездействия) ЕЭК в суде ЕАЭС:

- Инициация функции мониторинга ЕЭК;

- Организация обязательной процедуры досудебного урегулирования спора;

- Представление интересов клиента в Суде ЕАЭС;

- Последующая поддержка в восстановлении прав и интересов компании на национальном уровне.

АВТОРЫ

Екатерина Севостьянова

Менеджер Б1

Группа таможенного регулирования и международной торговли, департамент налогов, права и сопровождения бизнеса

Связаться

.jpg)

Алина Родионова

Старший консультант Б1

Группа таможенного регулирования и международной торговли, департамент налогов, права и сопровождения бизнеса

Связаться

ДРУГИЕ ОБЗОРЫ

Посмотреть все

Изменения в правилах происхождения товаров из развивающихся и наименее развитых стран

В этой статье приводим обзор наиболее значимых изменений в Правила определения происхождения товаров из развивающихся и наименее развитых стран.

25.07.2024

Непреференциальные правила происхождения. Актуальные тенденции таможенного контроля

В соответствии со ст. 29 Таможенного кодекса ЕАЭС подтверждение страны происхождения товаров необходимо, когда применение мер таможенно-тарифного регулирования, запретов и ограничений, мер защиты внутреннего рынка зависит от происхождения товаров. Для таможенных целей страна происхождения подтверждается либо декларацией о происхождении, либо сертификатом о происхождении товара.

18.06.2024

Включение транспортных расходов в таможенную стоимость товаров. Обзор судебной практики

Включение в таможенную стоимость транспортно-экспедиционных расходов за перевозку товаров по таможенной территории ЕАЭС на протяжении последних нескольких лет является предметом активных судебных споров с таможенными органами. Предлагаем ознакомиться с одним из последних судебных решений по данной теме, принятого в пользу участника ВЭД.

14.06.2024

Верховный суд об «агентском» НДС и «правильном» размере роялти в таможенной стоимости импортного сырья

15 мая 2024 ВС направил на новое рассмотрение спор по делу № А32-5147/2022, который касался вопросов правомерности включения лицензионных платежей в таможенную стоимость сырья, используемого в производстве готовой продукции в РФ, и сувенирной продукции, используемой в маркетинговых целях, а также сумм агентского НДС. 28 мая был опубликован полный текст определения ВС, в котором суд изложил доводы, послужившие причиной для отмены решений нижестоящих судов.

29.05.2024

Лучик света в темном царстве споров о включении дивидендов в таможенную стоимость товаров

25 апреля 2024 года Двенадцатый арбитражный апелляционный суд изменил решение суда первой инстанции и частично удовлетворил требования импортера по делу № А06-3555/2023 о признании незаконными решений о включении дивидендов в таможенную стоимость.

27.04.2024

(1) (1).jpg)

Судебная практика по спору о неправомерности включения сумм роялти и «агентского» НДС в таможенную стоимость товаров

После вынесения Верховным Судом РФ определений по делам №№ А09-1129/2021, А09-1751/2021 судебная практика по вопросу включения роялти в таможенную стоимость товаров изменилась в пользу таможенных органов.

09.04.2024

Обжалование решений таможенных органов в административном порядке

В настоящее время в целях выявления нарушений таможенного законодательства таможенными органами в отношении участников ВЭД проводится большое количество проверок. Одним из основных предметов проверок является достоверность заявленных сведений о таможенной стоимости товаров при не включении в нее сумм лицензионных платежей и дивидендов.

05.03.2024

.jpg)

Стоимость безопасности: таможенная классификация ремней безопасности

28 января 2024 года вступит в силу Решение ЕЭК от 27.12.2023 № 183 о классификации ремней безопасности, предназначенных для закрепления на каркасе сидений транспортных средств товарных позиций 8701 – 8705 ТН ВЭД ЕАЭС с целью удержания водителя и пассажиров на своих сиденьях в случае ДТП или резкого торможения, в субпозиции 8708 21 ТН ВЭД ЕАЭС.

11.01.2024

Судебная практика по спору о неправомерности включения сумм «агентского» НДС в таможенную стоимость товаров

В настоящий момент наблюдается два тренда судебной практики по вопросу включения сумм «агентского» НДС в таможенную стоимость ввозимых товаров: принятие негативных для импортеров решений; направление дел, ранее принятых в пользу участников внешнеэкономической деятельности, судами кассационной инстанции на новое рассмотрение и впоследствии принятие по ним отрицательных для бизнеса решений.

04.12.2023